A kórházi térítéstől a különszobáig – miért érdemes egészségbiztosítást kötni?

Egészségbiztosításnak több fajtája is van, a magyarok többsége azonban csak az állami ellátást ismeri. A biztosítók számtalan terméket kínálnak a pénzügyi segítségtől a magánorvosi ellátáson át, de hogyan válasszunk a különböző konstrukciók között? A Kossuth Rádió Napközben című műsorából választ kaphatunk, és azt is megtudhatjuk, hogy egyáltalán mikor érdemes egészségbiztosítást kötni.

Még nem lehet érezni az egészségbiztosítás-kötésekben az ügyfélrohamot, habár a statisztikákat olvasva növekvő számokat lehet látni. Ezt a CLB Biztosítási Alkuszcég értékesítési igazgatója is megerősítette. Németh Péter szerint az érdeklődés egyre nagyobb az ilyen termékek iránt Magyarországon. Azonban Nyugat-Európában sokkal elterjedtebbek az egészségbiztosítások.

„Ha az emberek majd egyszer valóban megtanulják, feltérképezik saját maguk számára ezeket az előnyöket, akkor biztos, hogy sokkal nagyobb számmal fogják keresni őket” – vélte az értékesítési igazgató.

Sokaknak nem tiszta a kép

Még nagy lehet a zavar a fejekben. Zolnay Judit, a MetLife vezérigazgatója szerint tisztázni kell mindenkinek, hogy pontosan mire is van szüksége. Az egészségpénztár egy olyan egyéni számlán alapuló rendszer, amelynek lényege, hogy valamennyi költség mellett ott gyűjtik a pénzt az emberek. Ezt elsősorban egészségügyi szolgáltatásra, vagy azonnali, kisebb összegű kifizetésekre érdemes használni. Az egészségügyi biztosításokat alapvetően két csoportra lehet osztani, az egyik a szolgáltatásfinanszírozó biztosítás, másik pedig az összegbiztosítás.

A vezérigazgató kifejtette, az összegbiztosítás lényege, hogy egy kockázatközösséget gyűjt a biztosító, amely például ha valakinél rákot diagnosztizálnak, már az első diagnózis után a biztosító a befizetett összeghez képest sokkal több pénzt fizet a biztosítottnak.

Példának hozta, hogy egy ismerőse összegbiztosítást kötött, nagyjából évente 70 ezer forintot fizetett a biztosítónak, majd három évvel később mellrákkal diagnosztizálták. Sokan tudják, hogy a társadalombiztosítás nem finanszíroz minden kezelést, többek között azt a Magyarországon is kapható svájci gyógyszert sem, ami mintegy hárommillió forintba kerül, azonban nagyban felgyorsítja a gyógyulási folyamatot, illetve a tüneteket is enyhíti. „Az összegbiztosításból ezt ki tudta fizetni” – mondta Zolnay Judit.

A szolgáltatásfinanszírozással elsősorban szűrővizsgálatokat és különböző járóbeteg-ellátási szolgáltatásokat tudnak az ügyfelek igénybe venni.

Minél előbb, annál olcsóbb

Minél hamarabb köt valaki egészségbiztosítást, annál kedvezőbb díjjal tudja ezt megtenni, és gyakorlatilag annál jobb befektetést tesz a későbbi egészségi kockázatok kivédésére, világított rá a vezérigazgató. Hozzátette, habár a biztosítók nem tudják megakadályozni, hogy valaki beteg legyen, de amikor nagy baj van, két dologgal mindenképp szembesül az ember: megnőnek a kiadások, és a keresetünk is kiesik.

Németh Péter úgy vélekedett, az egészségbiztosítás előnye, hogy minél gyorsabban és minél több szolgáltatást vagy terméket igénybe tudjunk venni. Az árazás általában attól függ, hogy mennyi idősek vagyunk. A fiatalabbak olcsóbban juthatnak egészségbiztosításhoz, hiszen az ő esetükben alacsonyabb rizikófaktor mint egy 50 éves felnőttnél.

Hatalmas különbség lehet egészségbiztosítás és egészségbiztosítás között. Zolnay Judit rávilágított, ha valaki 35 évesen köt szerződést, hatodannyit fizethet, mint más, aki 50 évesen hozza meg a döntést. A biztosító ugyanis az árazáskor egy adott kockázatot mérlegel, hogy egy adott korban milyen valószínűséggel fordulhat elő egy bizonyos kockázat.

Elbagatellizálni nem jó ötlet

A vezérigazgató felhívta a figyelmet arra, hogy a statisztikák alapján nem lehet kijelenteni, hogy csak 45-50 éves kor után következhet be olyan betegség, ami anyagi szempontból komoly problémát okoz az egész családnak. Hozzátette, sokan csak akkor jönnek rá, hogy könnyelműek voltak, ha már bekövetkezett a baj.

„Felismerik, hogy olyan sok minden másra elköltötték a pénzt, és a saját egészségüket nem biztosították. Pedig annak köszönhető a ház, a lakás, az egzisztencia, és az is, hogy el tudnak menni nyaralni” – összegezte a MetLife vezérigazgatója.

Forrás: CLB, www.hirado.hu

Biztosítás fajta:

- Általános

Az MNB ma publikált határozatában a jogosulatlanul felszámított árfolyam-különbözet fogyasztóknak történő visszatérítésére kötelezte a K&H Bankot a forint alapú casco díjak devizában történő jogsértő felszámítása miatt. Az MNB mindemellett 4,5 millió forint fogyasztóvédelmi bírsággal is sújtotta a Bankot - olvasható az MNB közleményében.

A Magyar Nemzeti Bank (MNB) a K&H Bank Zrt.-vel (Bank) szemben lefolytatott fogyasztóvédelmi vizsgálatában megállapította, hogy a Bank a korábbi években egyes casco biztosítással egybekötött (integrált casco) devizaalapú gépjárműhitelek esetében a szerződések ügyleti kamatába építette be a forint alapú casco díját.

Ennek eredményeként az érintett fogyasztók a havi törlesztések során nem forintban, hanem devizában fizették meg a casco díjat, viselve így az árfolyamváltozásból eredő kockázatot és tehernövekedést is. A Bank ugyanakkor ezen díjat - tekintve, hogy a biztosítás forint alapú volt - forintban fizette meg a biztosító felé.

A hitelintézeti törvény 2011. szeptemberi módosítása értelmében a különböző díjak devizában történő felszámítására csak kivételesen kerülhet sor. Jelen esetben azonban a casco díj - a törvényi előírással ellentétben - nem minősült az adott szerződés teljesítésének és fenntartásának érdekében a devizaforrás megszerzésével közvetlenül kapcsolatban álló költségnek, illetve nem devizában terhelte a Bankot, így annak felszámítása jogsértő volt.

A Bank mintegy négyezer szerződés esetén azért számított fel magasabb kamatot, mert az érintett fogyasztóknak a tőke- és kamattartozás mellett a casco díját is deviza alapon kellett megfizetniük a kamat részeként.

A fentiekre tekintettel az MNB - a fogyasztóknak okozott hátrány kiküszöbölése érdekében - kötelezte a Bankot, hogy a devizában felszámított casco díjra eső - a hitelintézeti törvény módosulását követően jogosulatlanul felszámított - árfolyam-különbözetet valamennyi érintett fogyasztó részére térítse vissza. Mindezek mellett 4,5 millió forint összegű fogyasztóvédelmi bírságot is kiszabott a Bankkal szemben.

Az egyes díjak devizában történő felszámítására vonatkozó törvényi korlátozás célja, hogy a fogyasztókat ne sújtsa a díjak, illetve költségek tekintetében a devizatartozással együtt járó kiszámíthatatlan árfolyamkockázat terhe. Az MNB az intézkedés során különös súllyal vette figyelembe, hogy a Bank a casco díjak devizában történő felszámításával a fogyasztók vagyoni érdekeit védő alapvető szabályt sértett meg, továbbá, hogy a jogsértés valamennyi integrált cascoval rendelkező, devizaalapú gépjármű hiteles ügyfelére kiterjedt.

A Bank az árfolyam-különbözetet 2016. május 15-ig köteles a fogyasztók részére visszatéríteni.

Forrás: Pénzcentrum

Egyre népszerűbbek a magánkórházak a magyar betegek körében, egy komolyabb betegség kezelése azonban hatalmas költségeket jelenthet. Itt lépnek be a képbe az egészségbiztosítások, ezeknek viszont jelenleg még nem túl jelentős a szerepük itthon - hangzott el a Portfolio Biztosítás 2016 konferenciáján, ahol a biztosítók és a magán-egészségügyi szolgáltatók szinergiájáról volt szó.

Egyre népszerűbbek a magánkórházak

Lantos Gabriella (Róbert Károly Magánkórház) elmondta, hogy ha valaki magánszolgáltatás vesz igénybe, gyakorlatilag kétszer fizet a szolgáltatásért, mert befizeti a TB-t és magánszolgáltatóhoz megy.

Szerinte a páciensek azért választják ennek ellenére egyre nagyobb számban a magánegészségügyet, mert nagyon világosan meg tudják határozni a páciensek, hogy mit szeretnének és mi az, amit nem kapnak meg az állami szolgáltatóktól:

- Ilyen az idő (várólisták hosszúsága),

- a személyes törődés (ügyfélként, nem kiszolgáltatott alattvalóként jelennek meg) - megszervezik az útjukat, mi mennyibe kerül és mi a menete a szolgáltatásnak,

- valamint hogy nem kell hálapénzt fizetni, számlát kapnak a szolgáltatásért.

Lantos szerint komoly gondot jelentenek a nozokómiális (kórházban tartózkodás alatt kialakuló) fertőzések is. Szerinte a gond egyik forrása az, hogy a magyar finanszírozási rendszer azt támogatja, hogy a beteg minél tovább van a kórházban, így annál nagyobb az esélye a fertőzésnek is.

Schiszler István (Duna Medical Center) szerint probléma az is, hogy Magyarországon nem áll a betegek rendelkezésére olyan statisztika, amely alapján az egészségügyi intézményeket össze lehetne hasonlítani. Szerinte a nozokomiális jelentések is működnek, a probléma az, hogy az esetek jelentős része a kórházi menedzsmentig sem jutnak el, ezért az adatok nem feltétlen hitelesek. Schiszlerék most egy olyan rendszeren dolgoznak, amely az összehasonlítást lehetővé teszi.

Mi a biztosítók szerepe?

Lantos szerint a kórháza 30 000 tavalyi betegének mindössze 300-nak volt egészségbiztosítási fedezete, ezért a biztosítók nem jelentős szereplők az egészségügyi szektorban. Schiszler szerint jelenleg lehet, hogy nem jelentős ez a szerep, a jövőben viszont egyre fontosabb lesz.

Bóna Katalin (Union) és Vadas-Földvári Anett (Vienna Life) szerint a biztosítói szolgáltatásokban a járóbeteg-ellátások és a diagnosztikai szolgáltatások vesznek részt elsősorban, ezért valójában fontosabbak a biztosítók, mint az Lantos statisztikájából kiderül. Vadas-Földvári kiemelte, hogy körülbelül 300 kórház az ügyfelük, amelyhez irányíthatják a betegeiket.

Zahal Levy (MediHelp) szerint a biztosítók és egészségügyi szolgáltatók kapcsolata elengedhetetlen, mert a gyógyszerek drágulnak, a népesség öregszik, a régió kormányai pedig titkolják a nép elől, hogy nincs pénzük a közegészségügyet megfelelő minőségben finanszírozni. Szerinte egy mellrákkal való tízéves küzdelem félmillió euróba is kerülhet, amely szinte minden anyagi helyzetben megterhelő költség, így egyre inkább a magánszférának kell átvennie az egészségügy finanszírozását, amellyel a szakemberek részben vagy egészben egyetértettek.

Forrás: Portfolio

A Deloitte felméréséből kiderült, hogy a magyarok közel 40 százalékának egyáltalán nincs pénze arra, hogy biztosítást kössön. A kutatást a Portfolio Biztosítás 2016 konferenciáján ismertették.

Egy héttel ezelőtt mutattuk be a Pénzcentrumon a magyarok véleményét a bankokról, most pedig egy új felmérést, a Deloitte Szép Biztosítási Indexének eredményeit tudtuk meg a Portfoilo Biztosítás 2016 konferenciáján.

"A magyar biztosítási piac nemcsak az EU átlagához képest van elmaradva, hanem a visegrádi országokhoz képest is, Magyarország egyértelműen az utolsó helyen kullog" - mondta Mérth Balázs, a Deloitte pénzintézetekért felelős partnere. A magyar piac 20 százalékkal van elmaradva a legközelebbi, lengyel piactól.

Mennyire bízunk a biztosítókban?

A biztosítási index három szempontból vizsgálja a biztosításokat:

- Elégedettség és kárrendezés

- Piac és ügyfél

- Értékesítés és igénybevételi arányok

A biztosítók megítélése a bankszektorhoz képest optimistább képet mutat.

Tíz magyarból négyen bíznak a biztosítókban, korrektek az ügyfelekkel és meg lehet bízni bennük. Ezzel szemben a bankokban csak a magyarok negyede bízik meg.

A magyarok 72 százaléka szerint a biztosítók tevékenysége fontos, szükség van ezekre a vállalatokra. A szolgáltatók többségét az aktuális ügyfelek mindenképpen ajánlanák az ismerőseiknek, ebben is sokkal jobban teljesítenek a bankoknál. A túlnyomó többség elégedett a saját biztosítójával, és nem tervez szolgáltatót váltani, tízből hét magyarnak megfelel a jelenlegi biztosítása.

"Manapság az ember nem bízhat abban, hogy megfelelő nyugdíjat kaphat" - mondta el véleményét a felmérésben résztvevők fele, ők fontosnak tartják azt, hogy félretegyenek nyugdíjra. 38 százaléknak viszont egyáltalán nincs pénze arra, hogy a kötelező biztosítások (kgfb, vállalati felelősség biztosítás stb.) mellett más biztosítást is megkössön.

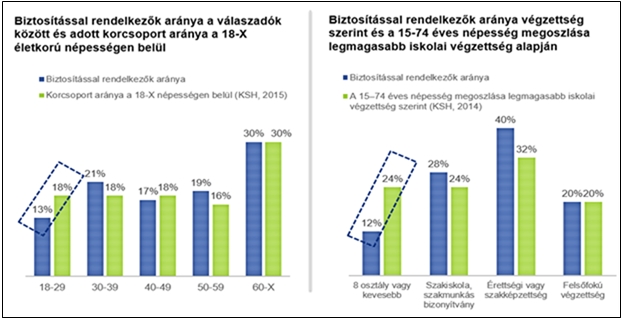

Kik kötnek biztosítást Magyarországon?

A fiatalok sokkal kevésbé kötnek biztosításokat, a legmagasabb arány a 60 éven felüliek körében tapasztalható, közöttük 30 százaléknak van biztosítása. A családosok is kiemelkednek, minden második házasságban élőnek van biztosítása. Az iskolázottság szerint nagyok az eltérések, a 8 általánossal rendelkezők között (nem meglepő módon) sokkal alacsonyabb a biztosítással rendelkezők aránya, mint a magasan képzettek körében. Több alulbiztosított csoport van hazánkban, vagyis körükben nem jellemző, hogy lenne bármilyen biztosítási védelmük:

- Fiatalok

- Alacsony végzettségűek

- Egyedülállók

Hány biztosítást kötnek a magyarok?

Átlagosan 1,5 terméke van az ügyfeleknek, ebbe beletartoznak az életbiztosítások és a nem élet biztosítások egyaránt. A szerződéskötések túlnyomó többsége a fiókokban zajlik, 63 és 71 százalék között kötik a magyarok a biztosításukat itt, típus szerint.

Az online tájékozódás nem tipikus, a bankokhoz hasonlóan a biztosítókról szerzett ismereteinket is a fiókokban szerzik be jellemzően az ügyfelek.

Forrás: Pénzcentrum

Jönnek a robottanácsadók, de vajon megváltoztatják-e a biztosítási piacot? Az önvezető autókra milyen biztosítást lehet kötni? A P2P biztosításokkal foglalkozó startupok egyáltalán lehetnek életképesek? Hogyan lehet a közösségi médiából származó adatokkal vagy agilis szoftverfejlesztéssel felkészülni a kihívásokra? Többek között ezeket a témákat boncolgattuk Biztosítás 2016 konferenciánk informatikai szekciójában.

A biztosítási piacra is rendkívül sok külső, nem biztosítási szereplő pályázik a legkisebb startupoktól kezdve a gigászi multikig, mint például a Google. Ezért is fontos, hogy a biztosítók olyan értékesítési és marketing csatornákat építsenek ki, amelyekkel a korábbinál hatékonyabban és eredményesebben tudnak ügyfeleket szerezni - hívta fel a figyelmet előadásában a biztosítókat fenyegető veszélyekre Roland Blösch (hybris Software, SAP SE). Ezután Földvári Csaba (Shiwaforce) az agilis szoftverfejlesztésről adott elő, amivel a biztosítók a kis, piacukra törő insurtech cégek rugalmasságát szerezhetik meg.

Világszerte összesen 12 ezer olyan fintech startup van, amely a pénzintézetek piacaira tör, ami ezen belül érdekes, hogy ebből 1000 biztosítási piacon tevékenykedik. Ha minden startupnál csak 3 ember dolgozik, akor minimum 3000 ezer ember dolgozik komolyan azon, hogy a biztosítók kenyerét elvegye - vezette fel Biztosítás 2016 konferenciánk informatikai panelbeszélgetését Kurtisz Krisztián (Uniqa). A felvezető után arról volt szó, hogy a vagyonkezelésben már egyre elterjedtebb robottanácsadók vajon hogyan integrálódnak majd a biztosítóknál, illetve hogyan változhat meg emiatt az értékesítés.

Bácsfalvi Mihály (Groupama) leszögezte, hogy a biztosítási piac hatalmas változás előtt áll, de van itt pár probléma, ami komoly fékező tényezőként működik. A biztosítókra erős nyomás helyeződik a tulajdonosok és a felügyelet részéről is. Ahhoz, hogy az IT-fejlesztések nagyobb teret kapjanak, két dolgot kell figyelembe venni: az IT-szakemberek bére nagyon magas, másrészt a szabályozás oldalon egy csomó fék van beépítve a rendszerbe. Például egy aláírás helyett húsznál is több aláírás kell egy ügyfél megszerzéséhez, és az informatikát és adatokat a felhőbe áthelyezni is nagyon nehéz.

Kenesei János (Magyar Posta Biztosító) egy vallomással kezdte első felszólalását: "mi is néha csak a béklyóinkig látunk, és krokodilkönnyekkel üldözzük el a kreatív fejlesztéssel nálunk kopogtatókat". Majd hozzátette, azt látni kell, hogy az informatika is hard core módon üzleti kérdésekről szól már, nem csak szoftverekről és kiszolgálásról. Egy brazil testvérvállalatuknál már egy Sofi nevű robottanácsadó segíti az ügyfeleket a weboldalon, és ez segíti a tájékozódásban. Az első pár hónapban több mint 10 ezer kérdést válaszolt meg, és az ügyfelek így tovább is léptek azon a ponton, ahol egyébként megrekedtek volna. A mesterséges intelligencia fejlődésével már most ki lehetne alakítani egy olyan tanácsadókat, amelyek akár már komolyabb komplexebb kérdésekben is tudnak segíteni.

A P2P biztosítás is egy olyan terület, ami nagy növekedés előtt állhat, de egyelőre nem tudni, mennyire lesz működőképes. A kockázatközösségek úgy szerveződnek, hogy egy hasonló kockázatot szeretnének vállalni, de ez is akkor működőképes, ha elég nagy és homogén közösséget tudnak létrehozni. Lemák Gábor (Fintech Group) hozzátette, hogy a biztosítók számára a p2p irányából érkezik az egyik legnagyobb veszély, az insurtech cégek harmada ilyen területen mozog. Ugyanakkor jó hír a biztosítóknak, hogy ezek üzleti modellje még eléggé fejletlen.

Csikós Dániel (Genertel) a Friendsurance nevű német céget említette meg példaként, amely a terület egyik nagy úttörője. Ahogyan szállodát is az ismerőseink vagy éppen közösségek ajánlásai alapján keresünk, úgy elképzelhető, hogy biztosítást is az ismerőseink vagy más felhasználói értékelések alapján választunk majd. A Friendsurance mögött 70 biztosítótársaság áll, ennek a 70 cégnek az ügynöke. A biztosítók is felismerték, hogy ezek a platformok sokkal hatékonyabban tudnak ügyfelet akvirálni a digitális térben, mint ők. Lehet, hogy a jövőben ilyen cégek végzik majd az értékesítést a biztosítóknak.

A panelen szóba kerül az önvezető autók kérdése, hogy mi lesz, ha egyszer ezek nagy számban terjednek el az autnóm autók. A paneltagok szerint Magyarországon erre még sokat kell várni már csak azért is, mert a használtautók átlagos életkora 13 év, tehát eleve lassan fognak elterjedni. Egy hosszú átmeneti időszakra kell számítani, amikor az okosautók és a buta vezetők együtt közlekednek az utakon. Erre az időszakra a telematikus biztosítások jelenthetnek megoldást.

A panelbeszélgetést egy gyors kérdéssel zárták a beszélgetők. Mennyire lehet pontos a McKinsey becslése, miszerint a biztosítóknál dolgozók negyedének munkáját szünteti meg az automatizáció 2025-ig?

Kenesei János szerint pontos lehet: 25%

- Bácsfalvi Mihály és Csikós Dániel szerint egyharmad,

- Kurtisz Krisztián szerint akár 50 % is lehet,

- Lemák Gábor viszont kérdéssel válaszolt: lesz még olyan, hogy biztosító?

Forrás: Portfolio

Munkanélküliség elleni (jövedelempótló) biztosítások, kiterjesztett garancia, hitelfedezeti biztosítás Magyarországon is létezik, de még egy csomó olyan érdekes külföldi példa van a niche piaci termékekre, amelyekről kis hazánkban talán még sosem hallottunk. Ezekről beszélgettekBiztosítás 2016 konferenciánk nic e piaci panelbeszélgetésén.

Vannak olyan közösségek, akik összeállnak, és elmondják az igényüket a biztosítónak, aki erre a kérésre adhat választ. Ez egy optimális eset, de legtöbbször ki kell találni, hogy mivel lehet megkeresni az ügyfeleket, és ezt el is kell tudni adni. Például egy szállítást biztosító termék lehet egyszerű, de ki kell találni, hogy hogyan lehet értékesíteni. Amíg egy terméket nem tud a biztosító kis befektetéssel nagy volumenben értékesíteni, addig érdemes lehet az értékesítést kiszervezni ilyen réspiaci termékeknél.

A K&H-nál például a hitelfedezeti biztosítás úgy indult, hogy az ügyfeleket először meg kellett győzni arról, hogy ez egy jó termék, és ha van rá a biztosítónak disztribúciós csatornája, akkor nyert ügye van. Argentínában például volt példa olyan biztosítás egy vízerőműre, ami a vízhozam alapján fizetett nekik. Ha alacsonyabb volt a vízhozam, akkor kártérítést fizetett a biztosító. Van lakossági kiberbiztosításra is példa Európában, ami például akkor fizet, ha az ügyfél adatait ellopják, vagy meghackelik a számítógépét vagy a telefonját. Franciaországban is van egy borzasztó népszerű biztosítás, a válási biztosítás. Ha válásra kerül sor, és a közös vagyont el kell osztani, akkor a biztosító a rosszabbul járónak fizet.

Például Mongóliában szabadon termeltetik a birkákat, ha például a tél egy héttel hosszabb, akkor 30%-uk hal meg, ha 2 héttel, akkor 50% stb. , és ezzel viszonylag nagy sikert arattak. De például a búza érésekor csökken a száraz napok számának csökkenésével a terméshozam, van, ahol erre is lehet biztosítást kötni.

Az időjárási biztosításoktól kezdve esküvői biztosításokig sokféle ilyen termék lehet sikeres akár Magyarországon is, de általánosságban inkább az a fontos, hogy egy adott piacon milyen speciális igények merülnek fel.

Forrás: Portfolio

Az utóbbi három évben ugyan javult a biztosítók megítélése, de még mindig van min dolgozni a szektor megítélésével kapcsolatban.

Összességében jó hír, hogy legtöbben az öngondoskodás miatt kötnek biztosításokat, ugyanakkor az emberek közel harmada kifejezetten bonyolultnak tartja a biztosítási termékeket. A biztosítók számára a keresztértékesítés, illetve a biztosítással nem rendelkező társadalmi szegmensek minél pontosabb beazonosítása tartogathat növekedési potenciált – ez derült ki a Biztosítási Indexből, a Deloitte Magyarország és a Scale Research reprezentatív felméréséből a lakossági biztosítási szolgáltatások igénybevételéről.

Úgy látjuk, hogy a magyar háztartások körében az EU-átlaghoz képest kisebb a biztosítások pénzügyi megtakarításokon belül betöltött szerepe. Ez a lemaradás nemcsak az EU viszonylatában, hanem – bár kisebb mértékben – a V4 országokkal való összehasonlításban is megfigyelhető a biztosítási díjtartalékok és az egy főre eső biztosítási díjbevétel esetében is egyaránt. Mind a biztosítási tartalékok, mind az egy főre eső díjbevétel szintjén ez mintegy 20 százalékos elmaradást jelent a háztartások pénzügyi eszközállományára vetítve a legközelebb eső Lengyelországhoz képest.

Javul a megítélés

Az utóbbi három évben javult a hazai biztosítók lakossági megítélése, de az eredmények még így is felemás képet mutatnak. 31-ről 41 százalékra nőtt azok aránya, akik szerint a biztosítók tisztességesen működnek; 31-ről 40 százalékra nőtt azok aránya, akik szerint a biztosítók korrektek az ügyfelekkel; 29-ről 39 százalékra nőtt azok aránya, akik megbíznak a biztosítókban.

Ez a javuló tendencia kicsivel jobb a hazai bankok megítélésénél, amint azt a nemrég publikált Deloitte-Scale BankIndex-kutatás is kimutatta. (A lakosság percepciójáról az sem elhanyagolható adat, hogy az átlagember inkább biztosítót ajánlana jó szívvel az ismerőseinek, mint bankot vagy banki szolgáltatást.) Az ambivalenciát tovább erősíti, hogy mindemellett az emberek mintegy 72 százaléka tartja fontosnak a biztosítók tevékenységét, ami egyértelműen jó hír a piaci szereplők számára.

A megkérdezettek leginkább a biztosítási termékekkel (70 százalék), valamint az ügyintézés egyszerűségével (69 százalék) és gyorsaságával (68 százalék) elégedettek. A termékek közül a gépjármű-, a lakás- és az életbiztosítás foglalja el a képzeletbeli dobogó három fokát. Az eredmények alapján azonban azt is ki lehet jelenteni, hogy a válaszadók túlnyomó része nem tervez biztosítóváltást, meglévő biztosítás megszüntetését vagy új biztosítás megkötését. Felmerül kérdésként, hogy ez tényleges hűséget jelent, vagy egyszerűen túl bonyolult és időigényes biztosítást, illetve terméket váltani.

Forrás: Privátbankár

Az emberek 38 százaléka azért nem köt több biztosítást, mert egyszerűen nem engedheti meg magának, 34 százalék-uk pedig csak akkor köt biztosítást, ha kötelező. Az emberek mintegy harmada állítja, hogy a biztosításokat túl bonyolultnak találja, és nehezen igazodik el bennük. Ezzel szemben viszont mindenképpen üdvözölendő, hogy a megkérdezettek több mint fele az öngondoskodás mellett tette le a voksát, ami egy egyre tudatosabb fogyasztói attitűdöt feltételez. Ebben a folyamatban a biztosítók kulcsfontosságú szerepet töltenek be, hiszen releváns alternatívát nyújthatnak a fogyasztóknak az állami nyugdíjrendszerrel szemben – mondta Mérth Balázs, a Deloitte partnere.

Forrás: Privátbankár

A biztosítók díjbevétele tavaly 2,2 százalékkal, 869 milliárd forintra nőtt, így már harmadik éve bővült a biztosítási piac - ismertette Pandurics Anett, a Magyar Biztosítók Szövetségének (Mabisz) elnöke a portfolio.hu biztosítási konferenciáján kedden Budapesten.

A nem életbiztosításokból származó díjbevétel 7,7 százalékkal, 409 milliárd forintra nőtt, míg az életbiztosítások bevétele, az egyszeri díjas biztosítások 12 százalékos visszaesése miatt, 2,6 százalékkal, 443 milliárd forintra csökkent. A szektor egészséges fejlődését jelentő folyamatos díjas biztosítások súlya ugyanakkor ismét nőtt tavaly, amiben markáns szerepe volt a nyugdíjbiztosítások előretörésének.

A Mabisz elnök megjegyezte, hogy a tavalyi eredmények ellenére, nemzetközi összehasonlításban az egy főre jutó biztosítási díjbevételek alapján Magyarország még mindig a lista végén áll.

Forrás: Világgazdaság

Jövő év elejétől Magyarországon is alkalmazni kell majd az unió új, biztosításokra vonatkozó irányelvét.

Jövő év elejétől Magyarországon is alkalmazni kell majd az unió új, biztosításokra vonatkozó irányelvét, amely szigorítja a biztosítási termékek értékesítésének szabályait – mondta Gordos József, a Nemzetgazdasági Minisztérium pénzügyi, szabályozási főosztályának helyettes vezetője, a portfolio.hu biztosítási konferenciáján kedden, Budapesten.

Elmondta: ennek előkészítéseként a biztosítási törvény közelmúltbeli változtatásai 2014-től már fokozatosan szigorították a szabályozást, ezáltal erősödött a fogyasztóvédelem, nőtt a biztosítási termékek átláthatósága.

Az új szabályozással „olyan világ kezdődik, amelyben minden biztosítási vállalkozásnál rendben kell lennie a termékek ismertetésének és az értékesítés átláthatóságát is növelni kell” – fogalmazott.

Az új irányelvek kitérnek a keresztértékesítések erőteljesebb szabályozására, a befektetési termékek átláthatóságának növelésére, másrészt szigorodik a biztosítók ellenőrzése is. Az uniós tagállamokban bevezetik továbbá az úgynevezett KID-et (Kulcs Információk Dokumentumát), amely tartalmazza majd a befektetések terén egész Európában érvényes, kötelező előírásokat.

A főosztályvezető-helyettes szólt arról is, hogy erőteljesebben szabályozzák majd a biztosításközvetítők oktatását és szakmai továbbképzését is.

Gordos József elmondta: mivel a biztosítások terén is egyre nagyobb szerepet kapnak a biztosító cégek határon átnyúló szolgáltatásai, ezek ellenőrzését erősítik, e téren növelni kell a fogadó és a székhely szerinti tagállamok felügyeleteinek együttműködését.

Az új szabályok várhatóan 2017 januárjától, vagy februárjától lépnének hatályba Magyarországon.

Forrás: Világgazdaság

A nyugdíjbiztosításokhoz hasonlóan szabályozná a többi életbiztosítást is a Magyar Nemzeti Bank (MNB) – mondta Kisgergely Kornél, jegybank ügyvezető igazgatója a Portfólió Biztosítás 2016 konferenciáján. A nyugdíjbiztosításoknál már 2014 közepe óta érvényben van egy ajánlás, amely határok közé szorítja a teljes költségmutatókat (TKM), a normál életbiztosításoknál azonban ilyen szabályozás nincs, így a termékek drágák. 40 százalékuknál a TKM magasabb, mint amennyit a nyugdíjbiztosításoknál megengednek. A TKM azt mutatja meg, hány százalékkal csökken egy életbiztosítás elméleti költségmentes hozama egy év alatt, ahol nagyon magas ez a mutató, képtelenség a biztosításban gyarapítani a pénzt.

„Kétszámjegyű hozamot nagy valószínűséggel nem lehet kitermelni, egy ilyen biztosításban akkor sem jut hozzá az ügyfél még nominálisan sem a betett pénzéhez, ha a 10-20 évet kiüli” – mondta Kisgergely.

A jegybank ügyvezető igazgatója arra számít, hogy a szabályozás bevezetése után a drága termékek eltűnnek a piacról, a biztosítók pedig hatékonyabbá válnak. A TKM-szint maximalizálása persze a biztosítók profitját is visszavetheti, az ügyfelek viszont sokkal jobban járnak, egy átlagos életbiztosításnál 14 százalékkal nőhet a futamidő végén a kifizetés. A biztosítók profitkiesését a jegybank szerint kompenzálhatja a növekvő ügyfélelégedettség, és az ezzel járó hosszabb futamidők. A TKM-szabályozás több ponton módosulhat már a közeli jövőben. Az év közepétől kiterjesztik a mutatót a vegyes nyugdíjbiztosításokra is, jövőre pedig egy újabb, uniós szabályozás léphet életbe.

Az MNB emellett a költségek korábbinál nagyobb transzparenciáját is elvárja a biztosítóktól. Kisgergely szerint legfeljebb háromféle költségtípusba minden életbiztosítással kapcsolatos díjat be kell tudni sorolni a piaci szereplőknek, ezek a befizetéssel arányos szerződéskötési, a vagyonkezelési, valamint az adminisztrációs költségek lehetnek. A jegybank etikus életbiztosítási koncepciójának része, hogy a közvetítőknek az életbiztosítások kötése előtt igényfelmérést kell készíteniük, hogy elkerüljék a félreértékesítést. Szintén a koncepció része, hogy megtiltják azt a praktikát, hogy a biztosítók fiktíven befektetésként mutassák ki a kezdeti befizetéseket. Egy biztosítás futamidejének kezdetén gyakran előfordul, hogy a befizetett díjakat valójában nem fektetik be, mivel azok elmentek a költségekre, például az ügynöki jutalékra. A jövőben csak a valóban befektetett pénz szerepelhet az elszámolásokban.

Szabályoznák emellett a vegyes életbiztosításoknál maximálisan kiajánlható technikai kamatokat is. Az alacsony kamatkörnyezetben nem lehet magas kamatokat kitermelni, a jegybank a forintos életbiztosításoknál 2,3, az eurósoknál 1,1, a járadékbiztosításoknál pedig legfeljebb 0 százalékos kamat garantálását engedi a piaci szereplőknek. Kisgergely szerint egyébként a szigorítások dacára évente a GDP-nél is nagyobb mértékben nőhet a piac, és 2019-re a biztosítók éves díjbevétele elérheti az ezer milliárd forintos lélektani határt.

Forrás: Világgazdaság

A legjobb szerződés ellenére sem fizet a biztosító számtalan meglepő körülmény miatt. Akár egy korsó sör, némi kísérővel is elég ahhoz, hogy milliós kártérítéstől essen el az is, aki a legjobb utasbiztosítással a zsebében szenved síbalesetet. A sípályák melletti hütték veszélyét, a külföldi városnézés közbeni zavargások következményeit és számos egyéb, a kártérítést meghiúsító tényezőt gyűjtött össze a CLB biztosítási alkusz.

Ki gondolná, hogy a biztosítás érdekében le kell mondani arról az egy-két korsó sörről is, amit a sípályák melletti kellemes hütték kínálnak? Ha nem is kell lemondani erről az élvezetről, minden esetre számolni kell a legurított sör következményeivel arra az esetre, ha ezt követően síbaleset ér valakit.

A biztosítók többsége ugyanis a legjobb utasbiztosításban is "mentesül a kötelezettsége alól", ha az ügyfél alkoholos befolyásoltság alatt, netán annak következtében sérül meg. Márpedig ez az alkoholos befolyásoltság a biztosítók szempontjai szerint hamar, akár már egy jó korsó sör és némi "kísérő" után is beáll - mondta Németh Péter, a CLB kommunikációs igazgatója. A "büntetővonalat" a legtöbb biztosító a 0,8 ezrelékes véralkoholszintnél húzza meg, de van olyan cég is, amelyik homályosan csak annyit köt ki - ehhez viszont szigorúan tartja magát -, hogy nem fizet, "amennyiben a kár összefüggésbe hozható kábító- vagy bódító hatású szer, beleértve alkohol fogyasztásával" is.

Az alkusz szerint tehát jobb inkább alkoholmentes üdítő mellett pihenni a sípályák melegedőiben, mert még egy egyszerű kéz-, vagy lábtörés ellátása is több százezer forintjába kerülhet a sérültnek, ha a biztosító az említett okokra hivatkozva megtagadja a kártérítést. De ugyanez történhet abban az esetben is, ha valaki a 0,8 ezrelékes alkoholos befolyásoltság alatt - a kísérővel elfogyasztott sör után - súlyos, akár műtéti ellátást is igénylő sérülést szenved. Hiába a jó utasbiztosítás, az alkoholos befolyásoltság miatt ezt, az akár több millió forintos költséget is megtagadja a szolgáltató. S ha már síelés, Németh figyelmeztet: ugyanilyen szigorral bírálják el a biztosítók a kijelölt pályán kívül bekövetkezett baleseteket is, mert ez is a kártérítésből kizáró oknak minősül.

Ha nincs jogsi, kártérítés sincs

De mentesül a kártérítési kötelezettsége alól a biztosító akkor is, ha a káresetről - adott esetben a sérülésről - kiderül, hogy azt maga a károsult vagy egy, vele egy háztartásban élő személy szándékosan vagy súlyos gondatlanságból idézte elő. A kizáró okok közé tartozik még a kábítószeres vagy a kábító hatású anyagok, esetleg gyógyszerek befolyásoltsága, kivéve, ha azokat kezelőorvos előírására és annak megfelelően szedte a károsult.

De Németh felhívja a figyelmet egy, az alkoholmámorban szenvedett síbaleseteknél talán gyakoribb helyzetekre is, nevezetesen arra, amikor egy balesetet szenvedett járművezetőről kiderül, hogy nincs is jogosítványa.

Terrorcselekményre, háborús sérülésre nincs biztosítás

Az alkusz az extrém - bár egyáltalán nem elképzelhetetlen - esetek között említi a terrorcselekménnyel összefüggő helyzeteket, az annak során szenvedett baleseteket is. Bár erre hazánkban nem volt még példa, külföldi városnézések során sajnos előfordulhat, hogy valaki önszántán kívül szenvedője lesz egy ilyen helyzetnek. A biztosítók ezektől többnyire elhatárolódnak, vagyis ilyen esetekre nem fizetnek kártérítést. Ám, ha mégis, akkor annak a felső határát egymillió forintnál meghúzzák és csak a "kisbetűs" tájékoztatásban felsorolt esetekre, például sürgősségi orvosi ellátásra, s a biztosított sérült hazaszállítására alkalmazza. Akkor is, ha a kárösszeg ennek a sokszorosa.

Terroristáknak nincs utasbiztosítás

A kártérítést kizáró extrémségek közé tartoznak még a háborús sérülések, a harci cselekmények, zavargások, forradalom, lázadás, kormány elleni puccs, vagy puccskísérlet, ionizáló sugárzás, nukleáris energia, idegen hatalom ellenséges cselekedetei, zendülés, lázadás, határvillongások és felkelések során szerzett sérülések következményei. És van kitétel a terroristákra - vagy a hivatalosan annak tartott - személyekre is: nem fizet egyik, másik biztosító, ha maga a "biztosított szerepel bármilyen kormányzati vagy rendőrségi adatbázisban, melyben tényleges vagy feltételezett terroristaként, terrorista szervezet tagjaként, drogfutárként vagy nukleáris, vegyi vagy biológiai beszállítóként szerepel."

Ezeknél életszerűbb helyzetek is vannak azonban, amelyekbe a magyarok is bármikor belekeveredhetnek. Nincs kártérítés, ha valaki felvonulás, sztrájk, tüntetés, terrorcselekmény vagy éppen munkahelyi rendbontás során sérül meg, vagy valamilyen egyéb kárt szenved - hívja fel a figyelmet közleményében a CLB.

Forrás: Pénzcentrum